Newsroom

- IR

2018年3月期 通期決算発表

2018年05月15日

本日、リクルートホールディングスは、2018年3月期 �通期の決算発表を行いました。

1.2018年3月期 通期決算のハイライト

売上収益・EBITDA・調整後EPSが過去最高を更新

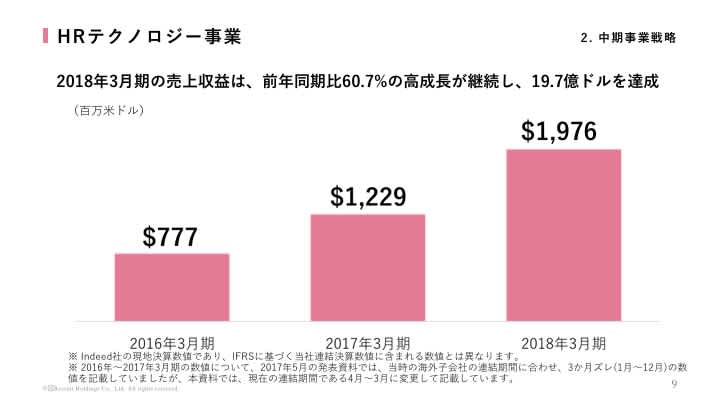

HRテクノロジーは米ドルベースで前年比+60.7%*¹ の高成長が継続

海外売上比率は43%から46%へ増加

SBUでの戦略遂行を加速するためグループ組織再編を実行

*1 Indeedの現地決算数値

2.通期連結実績-累計-の概況

(十億円)

| 2017年3月期 | 2018年3月期 | |||

|---|---|---|---|---|

| 通期実績 | 通期見通し | 通期実績 | 前年同期比 | |

| 売上収益 | 1,941.9 | 2,166.0 | 2,173.3 | +11.9% |

| EBITDA | 232.2 | 258.0 | 258.4 | +11.3% |

| EBITDAマージン | 12.0% | 11.9% | 11.9% | -0.1pt |

| 調整後当期利益 | 133.7 | 142.5 | 144.9 | +8.3% |

| 調整後EPS(円) | 80.06*¹ | 85.30 | 86.74 | +8.3% |

| 一株当たり配当額(円) | 21.67*¹ | 22.00 | 23.00 | - |

*1 2017年7月1日に実施した1:3の株式分割を適用

非経常的な損益等を除いた調整後当期利益は8.3%増の1,449億円、また、調整後EPSは8.3%増の86.74円となりました。

当社は調整後EPSを経営指標と置き、 2017年3月期を起点として3年CAGR1桁後半を中期目標としておりますが、1年目の15.1%増に続き、2年目の2018年3月期においても8.3%増を達成し、中期目標に対して順調に進捗しています。

3. セグメント別業績-第4四半期3か月間の実績-の概況

セグメント別業績の概要

(十億円)

| 2017年3月期 | 2018年3月期 | ||||

|---|---|---|---|---|---|

| Q4実績 | Q4実績 | 前年同期比 | 通期実績 | 前年同期比 | |

| 売上収益 | |||||

| 連結 | 518.9 | 556.4 | +7.2% | 2,173.3 | +11.9% |

| HRテクノロジー | 39.3 | 61.9 | +57.5% | 218.5 | +64.7% |

| メディア&ソリューション | 175.9 | 181.2 | +3.0% | 679.9 | +3.3% |

| 人材派遣 | 309.4 | 319.9 | +3.4% | 1,298.8 | +10.9% |

| 全社/消去 | -5.7 | -6.6 | - | -24.0 | - |

| EBITDA | |||||

| 連結 | 42.6 | 42.7 | +0.2% | 258.4 | +11.3% |

| HRテクノロジー | 3.7 | 7.3 | +94.1% | 30.6 | +83.3% |

| メディア&ソリューション | 24.5 | 27.8 | +13.5% | 156.1 | +3.1% |

| 人材派遣 | 15.4 | 9.8 | -36.2% | 72.7 | +10.8% |

| 全社/消去 | -1.0 | -2.2 | - | -1.0 | - |

HRテクノロジー事業とメディア&ソリューション事業については増収増益となり、人材派遣事業については、主に国内事業強化のための投資を積極的に行ったことから、増収減益となりました。

HRテクノロジー

(十億円、百万米ドル)

| 2017年3月期 | 2018年3月期 | ||||

|---|---|---|---|---|---|

| Q4実績 | Q4実績 | 前年同期比 | 通期実績 | 前年同期比 | |

| 売上収益 | |||||

| HRテクノロジー | 39.3 | 61.9 | +57.5% | 218.5 | +64.7% |

| (参考)米ドルベース | 355 | 572 | +61.1% | 1,976 | +60.7% |

| EBITDA | |||||

| HRテクノロジー | 3.7 | 7.3 | +94.1% | 30.6 | +83.3% |

HRテクノロジー事業の第4四半期の売上収益は、新規顧客獲得が進んだことや、既存顧客によるIndeedのサービス利用が拡大したことにより、前年同期比57.5%増加しました。

なお、米ドルベースでは、61.1%の増収となりました。

EBITDAについては、94.1%の増益となりました。また、売上成長を促進するため、新規ユーザー・顧客の獲得のための営業体制の拡充やマーケティング活動の展開、ユーザー・顧客双方へのサービス拡充を図るプロダクトの強化等に対して機動的に投資を行っています。

メディア&ソリューション

(十億円)

| 2017年3月期 | 2018年3月期 | ||||

|---|---|---|---|---|---|

| Q4実績 | Q4実績 | 前年同期比 | 通期実績 | 前年同期比 | |

| 売上収益 | |||||

| メディア&ソリューション | 175.9 | 181.2 | +3.0% | 679.9 | +3.3% |

| 販促 | 97.1 | 96.4 | -0.6% | 378.5 | +2.4% |

| 住宅 | 25.5 | 24.7 | -2.9% | 98.1 | -1.4% |

| 結婚 | 13.0 | 13.1 | +0.7% | 55.4 | +1.6% |

| 旅行 | 13.9 | 14.2 | +1.6% | 58.8 | +0.8% |

| 飲食 | 9.5 | 9.7 | +2.1% | 37.3 | -0.3% |

| 美容 | 14.6 | 16.8 | +14.7% | 63.8 | +12.4% |

| その他 | 20.3 | 17.8 | -12.5% | 64.8 | +3.2% |

| 人材 | 78.3 | 83.0 | +6.0% | 294.4 | +4.4% |

| 国内人材募集 | 72.9 | 76.8 | +5.4% | 270.6 | +4.0% |

| その他 | 5.3 | 6.1 | +14.0% | 23.7 | +9.9% |

| 全社/消去 | 0.4 | 1.7 | +287.3% | 7.0 | +7.0% |

| EBITDA | |||||

| メディア&ソリューション | 24.5 | 27.8 | +13.5% | 156.1 | +3.1% |

| 販促 | 10.8 | 15.5 | +43.5% | 95.2 | +9.4% |

| 人材 | 19.5 | 16.4 | -15.9% | 74.5 | -0.4% |

| 全社/消去 | -5.8 | -4.1 | - | -13.6 | - |

メディア&ソリューション事業の第4四半期の売上収益は3.0%の増収、EBITDAについては13.5%の増益となりました。

分野別の状況については、ポイントを3つに絞ってご説明します。

まず美容分野は、引き続き都市部に加え地方圏でもクライアント獲得に注力したこと等により、取引店舗数の拡大が進展し、売上収益は前年同期比14.7%の増収となりました。

飲食分野においては、人手不足等を受けて飲食店の経営環境は引き続き厳しい状況が続いていますが、クライアントの業務支援やデータ分析を活用した提案型営業等に積極的に取り組んだ結果、広告出稿に持ち直しの兆しが見られ、売上収益は2.1%増となりました。なお、業務サポートパックは順調に進捗しており、3月末で有料クライアント数は18,000店舗を超えました。

国内人材募集分野については、引き続き好調な市場環境を受けて、売上収益が5.4%増と好調に推移しました。また、更なる成長に向けて、ユーザー集客を狙った投資を積極的に行ったことから、人材領域のEBITDAは15.9%の減益となりました。

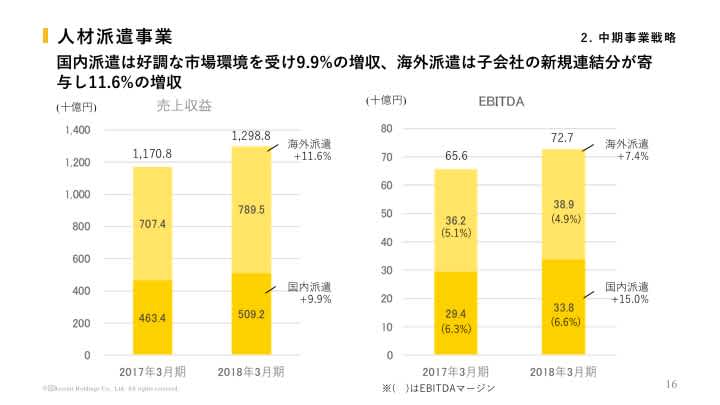

人材派遣事業

(十億円)

| 2017年3月期 | 2018年3月期 | ||||

|---|---|---|---|---|---|

| Q4実績 | Q4実績 | 前年同期比 | 通期実績 | 前年同期比 | |

| 売上収益 | |||||

| 人材派遣 | 309.4 | 319.9 | +3.4% | 1,298.8 | +10.9% |

| 国内派遣 | 122.7 | 128.9 | +5.1% | 509.2 | +9.9% |

| 海外派遣 | 186.6 | 190.9 | +2.3% | 789.5 | +11.6% |

| EBITDA | |||||

| 人材派遣 | 15.4 | 9.8 | -36.2% | 72.7 | +10.8% |

| 国内派遣 | 7.2 | 2.7 | -62.6% | 33.8 | +15.0% |

| 海外派遣 | 8.1 | 7.1 | -12.7% | 38.9 | +7.4% |

人材派遣事業の売上収益は3.4%の増収、EBITDAは36.2%の減益となりました。

国内派遣領域においては、好調な事業環境が続き、売上収益が前年同期比5.1%増となりました。これまでの好調な事業進捗を受けて、派遣スタッフの募集を強化するための、広告宣伝を中心とした投資を第4四半期で積極的に行ったことから、 EBITDAは、62.6%の減益となりました。

海外派遣領域の売上収益は、2.3%の増収となりました。売上収益に対する為替影響額は49億円のプラス寄与となり、この影響を控除した売上収益は0.7%の減収となりました。また、EBITDAについては、12.7%減となりました。これは、米国の一部業界の厳しい経営環境などを受けて既存クライアントとの取引が減少したことが影響しています。

4.中期事業戦略

2019年3月期を最終年度とする中期事業戦略の進捗についてご説明します。

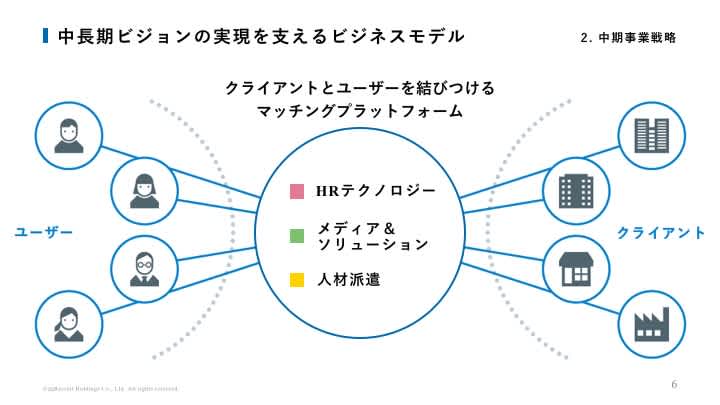

まず、当社のビジネスモデルについて改めてご説明致します。

当社は、社会や顧客の不満や不便といった「不」の解消に真摯に向き合い、個人ユーザーと法人クライアントの間に立ち、最適なマッチングサービスを提供するという共通のビジネスモデルのもと、3つのSBUが日々磨き込みを行っております。

中期的にはHRテクノロジーSBUを成長の柱として、各々で更なる発展を目指してまいります。

セグメント別中期事業戦略

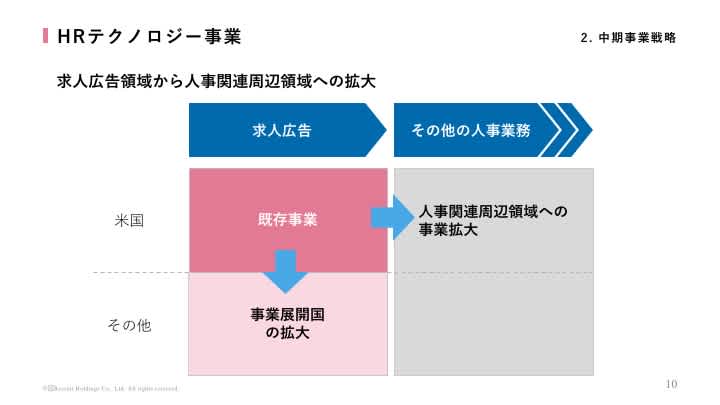

「HRテクノロジー」は、既存事業での高成長を目指しながら、求人広告事業以外の人事関連周辺領域も取り込みながら、採用をはじめとするHR業務プロセス全体の効率化に寄与していきます。

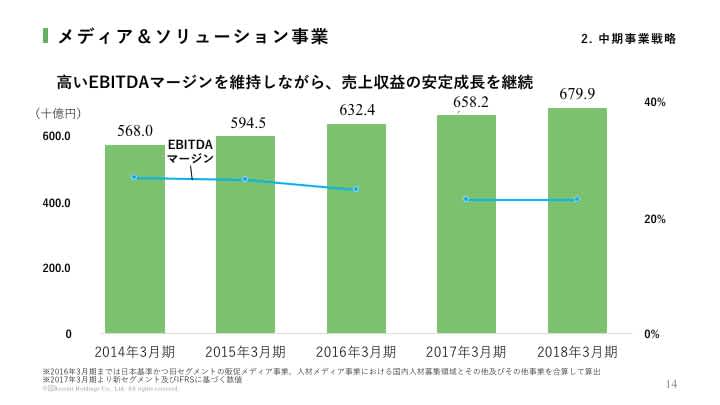

「メディア&ソリューション」は、高いEBITDAマージンを維持しながら、売上収益の安定成長を目指します。そのためにクライアントの業務負荷を軽減する業務支援サービスの拡充に注力しクライアント接点を強化しながら、事業基盤の強化に取り組んでまいります。

「人材派遣」は、ユニット経営という経営手法で引き続きグローバル規模でEBITDAの安定成長を目指してまいります。

HRテクノロジー事業

HRテクノロジー事業の売上収益については、2019年3月期に20億ドルを超えるとの見通しをほぼ一年前倒しで達成しており、高い成長を継続しています。

今後は、人事関連周辺領域を取り込みながら、企業にとっても、求職者にとっても効率的なHRのプロセスを構築していきます。採用する、就職するというプロセスをはじめとして、HRの領域にはまだまだ多くの不満や不便があり、その「不」を解決するためのイノベーションの余地がたくさん残されていると考えています。

引き続きIndeedの高いテクノロジーを基盤に、様々なM&Aを活用して、人材ビジネスにイノベーションを提供してまいります。

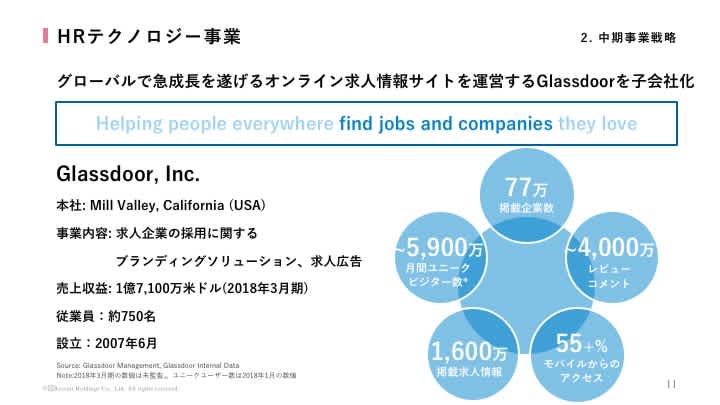

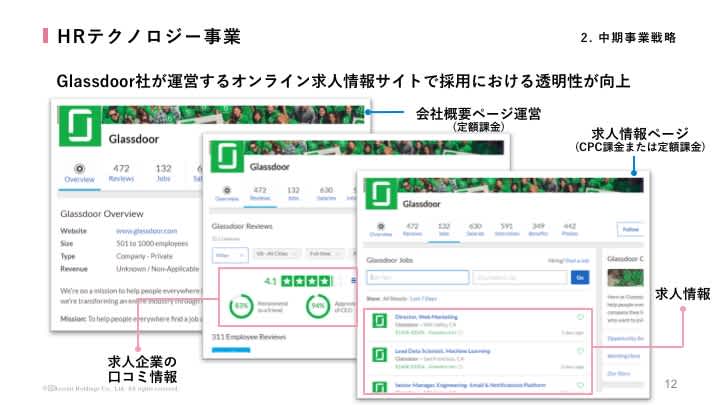

2018年05月09日に発表した通り、グローバル市場で急成長を遂げるオンライン求人情報サイトを運営する米国・Glassdoor社の買収に関する最終契約書の締結に至りました。同社の概要ですが2007年創業、売上収益は円換算で約180億円、月間ユニークビジター数約5900万程度、一番のポイントは4000万に及ぶ元従業員等による企業の口コミ情報で、レビューサイトとして特にアメリカで大変知名度の高いサイトを展開している点です。

Glassdoor社は、主に企業の求人情報に対するクリック課金および広告課金と、自社サービスにおける企業情報の掲載に対する課金を売上収益としています。

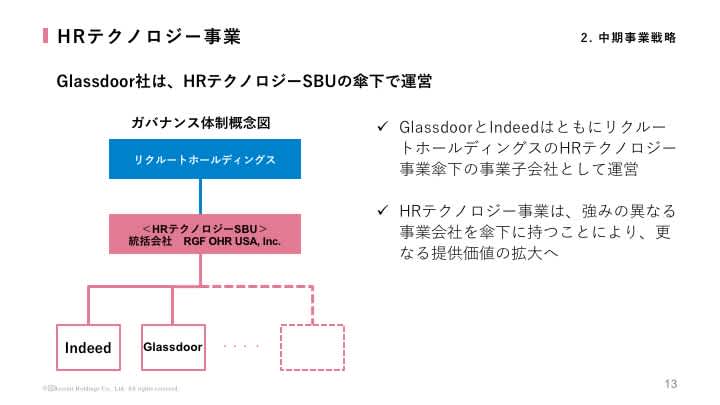

この買収[1] によって、非常に知名度の高いブランドが加わることで、HRテクノロジーSBUが強化されるとともに、経験豊かで優れた人材がグループの一員となることで、求職者ユーザーと求人企業、双方に提供する��サービスの更なる進化が可能となります。

Glassdoorのマネジメントストラクチャーについてですが、Glassdoor社に直接リクルートグループから経営陣を派遣することはいたしません。ただし、HRテクノロジーSBU傘下にIndeedと並んで位置付け、SBUとしてGlassdoorをガバナンスすることになります。

GlassdoorのCEOのレポートラインはHRテクノロジーのSBU長になりますので、Indeedに近い形でガバナンスしていくことになります。

メディア&ソリューション事業

「メディア&ソリューション事業」は、既��存事業の強化と新規事業の創出により、売上収益の安定的な成長を遂げてきました。今後も新規事業開発投資を強化しながら、高いEBITDAマージンを維持してまいります。EBITDAマージンは、新規事業に対する投資を含めても、20%前半程度で維持することが可能と考えております。

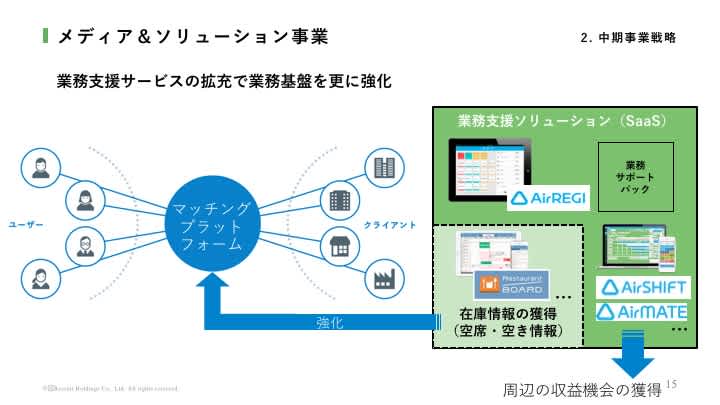

当事業では、メディアと、ソリューション、つまり個人と企業を繋ぐマッチングプラットフォームと企業向けの業務支援サービスをクライアントに提供しています。 マッチングプラットフォーム上に提供される企業の在庫情報、例えば旅館のプラン情報や美容院のスタイリストの空き枠など、がいかにリアルタイムで数多く提供されているか、がマッチングプ ラットフォームの競争力を左右します。

こうした企業サイドの在庫情報を効率良く大量に集める仕組み、そしてなによりも企業、とりわけ当社の顧客の多くを占める中小企業様向けに、管理業務負荷を軽減し本業に専念していただけるような、業務支援サービスの拡充に取り組んでいます。

こうした取り組みを通じて、新規の法人顧客と既存法人顧客の取引の拡大することで、安定的な成長と収益性の維持を目指します。

業務支援の代表的なサービス、Airプラットフォームでは、昨年ローンチした飲食分野での「業務サポートパック」が順調に進捗しております。また直近ではシフト管理サービス「Airシフト」、経営管理サービス「Airメイト」などをローンチするなど、Airプラットフォームの更なる拡充に取り組んでおります。

人材派遣事業

人材派遣事業については、国内派遣が好調な市場環境を背景に9.9%の増収となるとともに、EBITDAは15.0%の増益となりました。

海外派遣では、買収したオランダ・USG People社、現Recruit Global Stafng社の新規連結分が2か月分寄与し、11.6%の増収となりました。一方、米国子会社において一部業界の厳しい経営環境などを受けて取引が減少した等の一時的な影響からEBITDAは7.4%の伸び率にとどまりました。

国内派遣産業の需要としては企業業績の堅実な成長に加え、少子高齢化による構造的な人手不足を受け、引き続き安定しております。また海外においても、アメリカの力強い経済状況、また経済危機を脱した欧州の堅��調な経済状況を受け、世界的に人材派遣産業の需要は安定的です。

このような経済環境の中で、今後も引き続き、独自の経営ノウハウ「ユニット経営」によって、安定的なEBITDAの成長に取り組んでまいります。

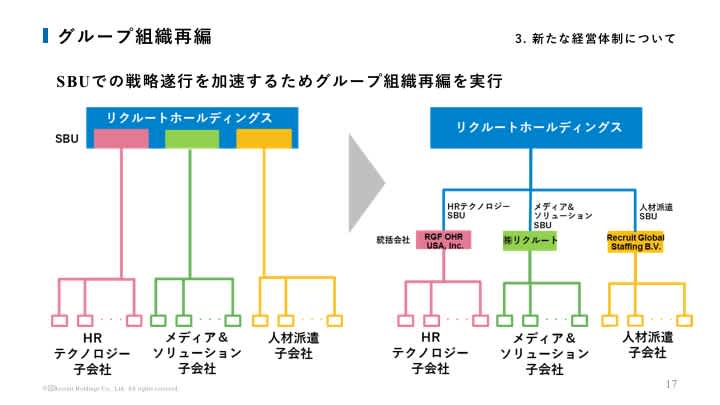

グループ組織再編

本年一月の臨時株主総会でのご承認を受けて、当社グループは新しい組織体制に移行しました。

ホールディングス内に設けていたSBU、すなわち戦略ビジネスユニットを各々独立させて統括会社を設置し、各SBUが自律自転するように組織再編を行いました。

具体的には、

・IndeedをはじめとするHRテクノロジー企業を統括するHRテクノロジーSBU

・国内外の販促メディアや国内HR事業を統括するメディア&ソリューションSBU

・国内外の人材派遣事業を統括するグローバル派遣SBU

の3つのSBUから構成されます。

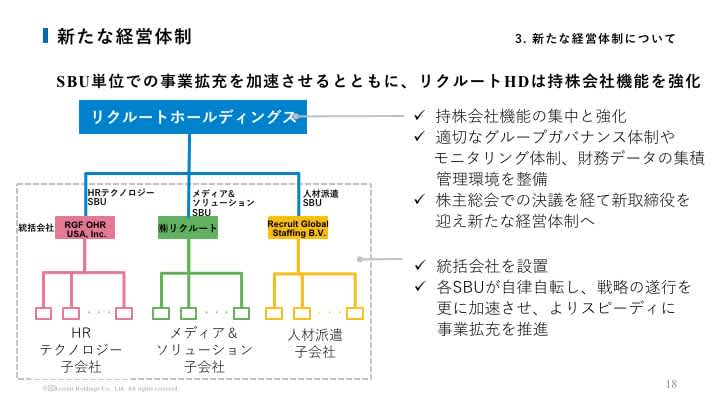

新たな経営体制

グループ組織再編により、各SBUが戦略の遂行を更に促進、加速させ、よりスピーディに事業拡充を推進していきます。リクルートホールディングスは、SBUとともに長期戦略方針や長期ポートフォリオ方針など、長期での企業価値向上にその資源を振り向けるとともに、グループガバナンスやリスクマネジメントなどのモニタリング体制の進化、整備をしてまいります。

さらに、リクルートホールディングスの取締役については、6月開催予定の株主総会での決議を経て、新任取締役を迎えた新しい体制となります。社外取締役にはアサヒグループホールディングスの泉谷会長、ソニーの十時CFOをお迎えし、また外国人、非執行取締役として、Indeed創業者のロニーカーン氏を迎えます。今後新たな取締役を迎え、より一層の株主価値の持続的向上を目指してまいります。

5. 2019年3月期 通期連結見通し

(十億円)

| 2018年3月期 | 2019年3月期 | ||

|---|---|---|---|

| 通期実績 | 通期見通し | 前年同期比 | |

| 売上収益 | 2,173.3 | 2,302.0 | +5.9% |

| EBITDA | 258.4 | 285.0 | +10.3% |

| EBITDAマージン | 11.9% | 12.4% | +0.5pt |

| 調整後当期利益 | 144.9 | 170.0 | +17.3% |

| 調整後EPS(円) | 86.74 | 101.76 | +17.3 |

通期見通しについて、売上収益は、HRテクノロジー事業の高成長などにより、前年同期⽐5.9%増の2兆3,020億円を見込んでいます。

EBITDAは、HRテクノロジーの高成長とメディア&ソリューション事業の安定的な成長により前年同期比10.3%増の2,850億円、調整後当期利益と調整後EPSは17.3%の伸びを見込んでいます。

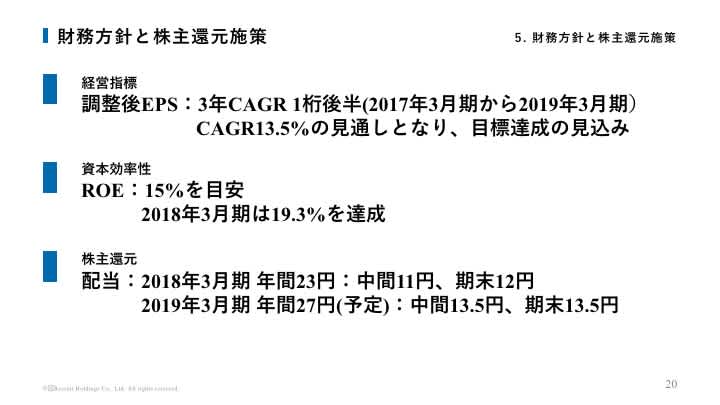

6. 財務方針と株主還元施策

当社は、「調整後EPSの3年CAGR1桁後半」を経営指標としておりますが、最終年である今年度の調整後EPSの見通し101.76円を含めて算出すると、3年間のCAGRは13.5%となり、中期経営方針で掲げた目標を達成する見通しです。

資本効率性については、2018年3月期のROEは19.3%となり、目安としている15%を上回りました。引き続き、ROE15%を目安として経営を進めてまいります。

株主還元については、2018年3月期の一株当たり配当額が、中間配当11円、期末配当については直近の配当予想の1円増配となる12円、年間23円となります。

また、今期の一株当たり配当額は、�中間配当13.5円、期末配当13.5円、昨年度から4円増配の年間27円を予定しております。

7.2018年3月期 通期決算でのよくあるご質問

2018年3月期 通期実績について

連結業績

Q1:

(通期)EBITDAは前年同期比で11.3%の増益である一方、営業利益が0.9%の減益となった理由は?

A1:

前年同期は、株式会社ゆこゆこ等の子会社株式売却益219億円を主として、その他の営業収益を243億円計上していたことに対し、当期でのその他の営業収益は57億円の計上となったためです。なお、子会社株式売却損益の影響を控除した調整後営業利益は、前年同期比11.2%の増益となりました。

Q2:

(通期)営業利益は前年同期比で0.9%の減益である一方、親会社の所有者に帰属する当期利益が11.0%の増益となった理由は?

A2:

当期は、米国及び欧州での税制改正や子会社売却の影響等を受け、前年同期と比較して、法人所得税費用が減少したためです。

Q3:

(第4四半期)EBITDAが前年同期比で0.2%の増益となり、第3四半期までの成長率と比べて鈍化した理由は?

A3:

当第4四半期においては、第3四半期までの好調な業績進捗を受け、国内派遣領域を中心に、更なる成長に向けた投資を強化したためです。

Q4:

(第4四半期)EBITDAは前年同期比で0.2%の増益である一方、営業利益が1.7%の減益となった理由は?

A4:

当第4四半期における減価償却費が前年同期比で10.2%増加したことが主な要因です。なお、減価償却費の増加は、主にHRテクノロジー事業における拠点開設や、メディア&ソリューション事業でのソフトウェアを中心とした設備投資が増加したことによるものです。

Q5:

(第4四半期)営業利益は前年同期比で1.7%の減益である一方、親会社の所有者に帰属する四半期利益が30.6%の増益となった理由は?

A5:

当第4四半期は、米国及び欧州での税制改正や子会社売却の影響等を受け、前年同期と比較して、法人所得税費用が減少したためです。

Q6:

親会社の所有者に帰属する当期(四半期)利益の前年同期増加率に比べて、調整後当期(四半期)利益の増加率が低く留まった理由は?

A6:

調整後当期利益は、「親会社の所有者に帰属する当期利益±調整項目(非支配持分帰属分を除く)±調整項目の一部に係る税金相当額」で算出します。調整項目は、「企業結合に伴い生じた無形資産の償却額」と「非経常的な損益」で構成されますが、調整後当期利益の算出上は控除の対象となる税金相当額が大きかったため、親会社の所有者に帰属する当期利益に比べて、調整後当期利益の増加率は低くなりました。

Q7:

広告宣伝費が前年同期比で増加した理由は?

A7:

主に、HRテクノロジー事業において、新規ユーザー及びクライアント獲得を目的としたマーケティング活動を強化したこと、並びに当第4四半期において、国内派遣領域で派遣スタッフの募集を強化するための施策を実行したためです。

Q8:

為替変動が売上収益に与えたインパクトはどの程度か?

A8:

為替変動により、当第4四半期における売上収益は前年同期比で49億円増加しました。また、通期では、為替変動により、売上収益は前年同期比で565億円増加しました。

HRテク�ノロジー事業

Q9:

(通期)売上収益が米ドルベースで前年同期比60.7%の増収となった、高成長の背景やドライバーは何か?

A9:

好調な経済環境及び雇用市場を背景に、新規クライアント数の増加とクライアント1社当たりの取引額の増加が売上成長のドライバーとなりました。

Q10:

(通期)米国と米国以外の地域で分けると、売上成長率はどのような状況か?

A10:

両地域を比較すると、日本やイギリス、カナダ、ドイツ等の主要マーケットにおける業績伸長により、米国以外の地域の方が高い成長率になっていますが、米国においても高い成長率が継続しています。米国以外の地域の成長率は、米国の数年前の成長と類似した軌跡を辿っています。なお、地域別の売上収益は非開示とさせていただいておりますので、ご了承ください。

Q11:

(第4四半期)第4四半期のEBITDAマージンが11.9%となり、第1~第3四半期と比べて低下した理由は?

A11:

売上成⻑を促進するため、営業体制の拡充や新規ユーザー及びクライアントの獲得のためのマーケティング活動の展開、並びにユーザー及びクライアント双⽅へのサービス拡充を図るプロダクトの強化等に対して機動的な投資を⾏ったためです。投資のタイミングや水準等は四半期単位で変動しますが、当期のEBITDAマージンは通期で14.0%となり、年間では10%から20%の水準とする想定通りの実績となりました。

Q12:

(第4四半期)Indeedのユニークビジター数、登録レジュメ数、社員数、拠点数の状況は?

A12:

2018年1月の月間ユニークビジター数は2億5,000万を達成しました。2018年3月末時点の登録レジュメ数は1億2,000万、社員数は6,100人、拠点数は27となりました。

Q13:

(第4四半期)競合環境の変化は生じていないか?

A13:

当第4四半期での売上収益は米ドルベースで前年同期比61.1%増加となる等、業績やトラフィックのトレンドに変化は生じていません。

メディア&ソリューション事業

Q14:

人材領域のEBITDAが、通期は前年同期比0.4%の減益、第4四半期は15.9%の減益となった理由は?

A14:

人材領域は第3四半期まで増益トレンドでしたが、第4四半期において、好調な雇用市場環境を背景に更なる成長に向けての基盤を強化するため、ユーザー集客を目的とした投資を積極的に行ったことにより、EBITDAは減益となりました。この影響により通期もEBITDAが減益となりました。

Q15:

(第4四半期)販促領域のEBITDAが前年同期比で43.5%の増益となった理由は?

A15:

販促領域は堅調な売上成長により、特に美容分野を中心にEBITDAが増加したこと及び前年同期と比較して各事業でのユーザー集客を目的としたマーケティング費用への投資額が減少したことから、EBITDAは増益となりました。

Q16:

住宅分野の売上収益が第4四半期は前年同期比2.9%の減収、通期は1.4%の減収となった理由は?

A16:

当第4四半期の減収は、2017年10月に子会社である株式会社リクルートフォレントインシュアを売却したことにより、同社に係る売上収益が減少したことによるものです。なお、この一時的な影響(第4四半期で約16億円)を控除すると、当第4四半期の売上収益は3.9%の増収となります。

また、通期の減収は、この会社売却の影響(通期で33億円)に加えて、前期の第1四半期の売上収益が、契約改定による一部サービスの売上計上時期変更に伴い、一時的に約26億円増加していたことによる反動減の影響が生じたためです。これら影響を控除すると、当期の売上収益は4.8%の増収となります。

Q17:

(通期)旅行分野の売上収益が前年同期比0.8%の増収に留まった理由は?

A17:

2016年7月に子会社である株式会社ゆこゆこを売却したことに伴い、同社に係る売上収益が減少したことによるものです。なお、この子会社売却の一時的な影響(約24億円)を控除すると、当期の売上収益は5.2%の増収となります。

Q18:

(第4四半期)旅行分野の売上収益が前年同期比1.6%となり、第3四半期の前年同期比5.3%と比較すると成長に減速感があるが、この理由は?

A18:

集客のためのマーケティング施策を、当第4四半期、前年同期ともに実施していますが、当第4四半期はこの施策を前年同期よりも遅く実施したことから、集客効果が現れるタイミングも後ろ倒しになったことにより、前年同期に比較して増収率が低下しました。

Q19:

(通期)飲食分野の売上収益が前年同期比で0.3%の減収となった理由は?

A19:

飲食店を取り巻く市場環境は、人手不足の影響等を受けて通期を通じて厳しい状況が続きました。この環境下で一部の大手ク�ライアントとの取引が減少した結果、減収となりました。

なお、飲食分野で展開する「業務サポートパック」の有料クライアント数は、2018年3月末時点で、18,000件を超えており、順調に推移しております。当サービスの売上収益は、「販促領域のその他」に計上しておりますが、飲食分野の売上に含めた場合、通期の飲食分野の売上収益は約7.9%の増収となります。

Q20:

(第4四半期)飲食分野の売上収益が前年同期比2.1%増収となり、増収のトレンドに変化した理由は?

A20:

飲食分野の市場環境は厳しい状況が続いていますが、当社は「Airプラットフォーム」を軸としてクライアントの業務支援を強化したこと、またホットペッパーグルメが有する膨大なデータを分析し、これを用いたクライアントへの提案型営業を強化することにより、広告出稿に持ち直しの動きがあったことで、前年同期比で増収となりました。

なお、「業務サポートパック」の売上収益を飲食分野の売上に含めた場合、当第4四半期の飲食分野の売上収益は約10.3%の増収となります。

人材派遣事業

Q21:

国内派遣領域で、第4四半期の売上収益の前年同期増加率は5.1%となり、第1~第3四半期の2桁増収から成長率が鈍化した理由は?

A21:

2017年10月から12月の3か月間における派遣社員実稼働者数は、前年同期比で5.5%増となり、引き続き好調な市場環境が続いております。これらを背景に、当社グループにおいても稼働者数が増加したことが主な増収の要因です。一方で当第4四半期は、前年同期と比べて派遣社員の稼働日数が2日少なかったこと等により、増収率はやや低下しました。

Q22:

(第4四半期)国内派遣領域のEBITDAが、前年同期比で大きく減益となり、またマージンが低下した理由は?

A22:

人材派遣事業の市場環境は好調さを維持する中で、当第4四半期には、新たな派遣スタッフの登録を促進するために広告宣伝を強化したことにより、前年同期と比べてEBITDAは大きく減少しました。

Q23:

海外派遣領域において、為替影響や新規連結影響を除いた売上収益はどのような状況か?

A23:

当第4四半期での為替影響による前年同期比での売上収益増加額は49億円でした。新規連結の影響は無いため、為替影響を控除すると、売上収益は0.7%の減収となります。これは主に、経営効率化を進める中で、一部のクライアントとの取引が減少したことに加えて、米国のオイル・ガス業界の低迷により同業界のクライアントとの取引が減少したこと等の�影響を受けたためです。

なお、通期においては、為替影響による増加額476億円に加え、Recruit Global Staffing B.V.(2018年1月にUSG People B.V. から社名変更)の新規業績寄与527億円の影響があり、これらを控除すると売上収益は2.6%の減収となります。

Q24:

(第4四半期)海外派遣領域のEBITDAが減益となり、またマージンが低下している理由は?

A24:

海外派遣領域においては、引き続きユニットマネジメントによる経営の効率化を進めておりますが、米国の一部業界の厳しい経営環境等を受けて、既存クライアントとの取引額が減少したこと等によるものです。

2019年3月期 通期見通しについて

Q25:

売上収益の伸び率は前年同期比5.9%を見込んでいるようだが、2018年3月期通期実績の11.9%増と比べて鈍化する理由は?

A25:

2018年3月期通期実績では、売上収益の前年同期伸び率を押し上げる効果のある新規業績寄与として、Recruit Global Staffing B.V.の2か月分の影響(527億円)がありましたが、2019年3月期通期見通しにおいては、Glassdoor社の新規業績寄与(約160億円)を見込む程度であります。また、米ドルの為替レートが、前期実績110.85円に対して、当期見通しでは106円前提であることが主な要�因です。

Q26:

売上収益は前年同期比で5.9%の増収を見込む一方、EBITDAは10.3%の増益を見込む理由は?

A26:

当期においては、EBITDAマージンの高いHRテクノロジー事業及びメディア&ソリューション事業の構成比が前年同期比で上昇することに加え、国内派遣領域でスタッフ集客の強化等を実施した前年同期と比較して、広告宣伝費を中心に売上収益販管費率が低下する見込みであるためです。

Q27:

営業利益は前年同期比で9.5%の増益を見込む一方、親会社の所有者に帰属する当期利益の伸び率が0.9%と低く留まる理由は?

A27:

前年同期においては、米国及び欧州の税制改正や子会社売却の影響等を受け、一時的に法人所得税費用が減少していましたが、当期においては、それら一時的な影響は見込んでいないため、前年同期比で法人所得税費用が増加する見込みであるためです。

Q28:

セグメント別の業績見通しは?

A28:

HRテクノロジー事業は、変化の激しいインターネットビジネスであり想定が難しい事業領域です。当社は好調な市場環境が継続することを前提として、今後も高い成長を維持するために積極的な投資を続けます。EBITDAマージンは、10%から20%のレンジで推移する想定です。なお、Glassdoor社の買収が2019年第2四半期に完了した場合の2019年3月期業績見通しへの影響は、8ヶ月間の取り込みを想定し、売上収益約160億円、 EBITDA約 △3 0億円と見込んでいます。

メディア&ソリューション事業の売上収益は、1桁前半から中盤の成長率、EBITDAマージンは、前年同期とほぼ同水準を見込んでいます。

人材派遣事業の売上収益は、1桁前半の成長率、EBITDAマージンは、前年同期とほぼ同水準を見込んでいます。

8. 動画

9. 開示・発表資料

免責事項

本資料の作成にあたり、当社は当社が入手可能な情報の正確性や完全性に依拠し、前提としていますが、その正確性あるいは完全性について、当社は何ら表明及び保証するものではありません。

また、将来に関する記述が含まれている場合がありますが、実際の業績は様々なリスクや不確定要素に左右され、将来に関する記述に明示又は黙示された予想とは大幅に異なる場合があります。したがって、将来予想に関する記述に全面的に依拠することのないようご注意ください。

本資料及びその記載内容について、当社の書面による事前の同意なしに、第三者が、その他の目的で公開又は利用することはできません。

以上